در مطالب قبلی، گفته شد که یکی از شیوههای اصلی تحلیلگران مالی در ارزیابی شرکتها، استفاده از صورتهای مالی است. در تجزیه و تحلیل صورتهای مالی، وضعیت سودآوری، ریسک مالی، وضعیت تولید و فروش، وضعیت بدهی و حاشیۀ سود شرکت به صورت کامل مورد بررسی قرار میگیرد. در این مطلب تجزیه و تحلیل نسبتهای اهرم مالی به عنوان یکی از روشهای تجزیه و تحلیل صورتهای مالی مورد بررسی قرار میگیرد.

نسبتهای اهرم مالی یا به اختصار نسبتهای اهرمی، توانایی شرکت برای پرداخت تعهدات بلندمدت را اندازهگیری میکنند. میتوان گفت که نسبتهای اهرمی به حجم کلی بدهیهای واحد انتفاعی تأکید دارند و توان واحد انتفاعی را برای انجام تعهدات کوتاهمدت و بلندمدت خود منعکس میسازند.

نسبتهای اهرمی از اهمیت بالایی برای اعتباردهندگان (به عنوان مثال، بانکها) برخوردار هستند. چرا که این نسبتها توانایی شرکت در تعهد به دیون خود (به عنوان مثال، پرداخت قسط وام) را نشان میدهد. از طرف دیگر این نسبتها برای سهامداران بنگاه نیز حائز اهمیت است. بالا بودن بیش از حد نسبتهای اهرمی، ریسک و هزینۀ مالی زیادی به بنگاه تحمیل میکند، از یک سو افزایش هزینههای مالی باعث کاهش قابل توجه سود خالص میگردد و از سوی دیگر ممکن است بنگاه نتواند به تعهدات مالی خود عمل نماید و این امر موجب ورشکستگی بنگاه گردد. حال که اهمیت این نسبتها را به طور اجمالی بیان گردید، نسبتهای مهم این دسته معرفی و برحسب اطلاعات صورتهای مالی شرکت X محاسبه خواهد شد.

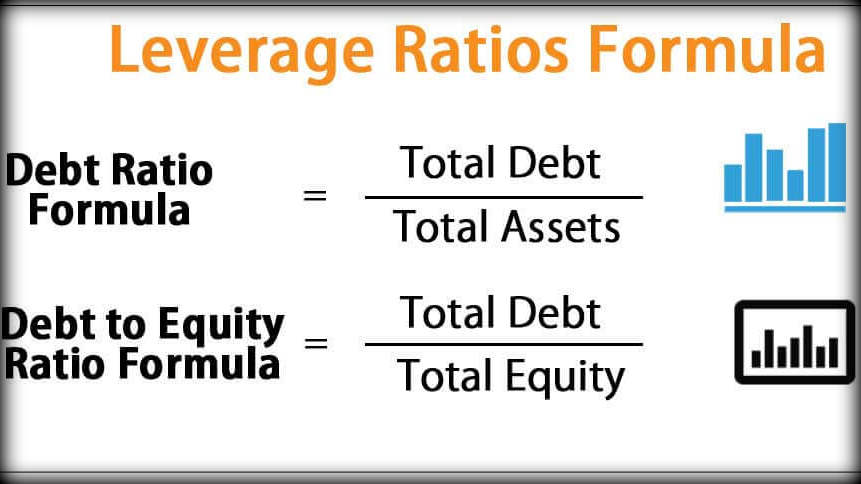

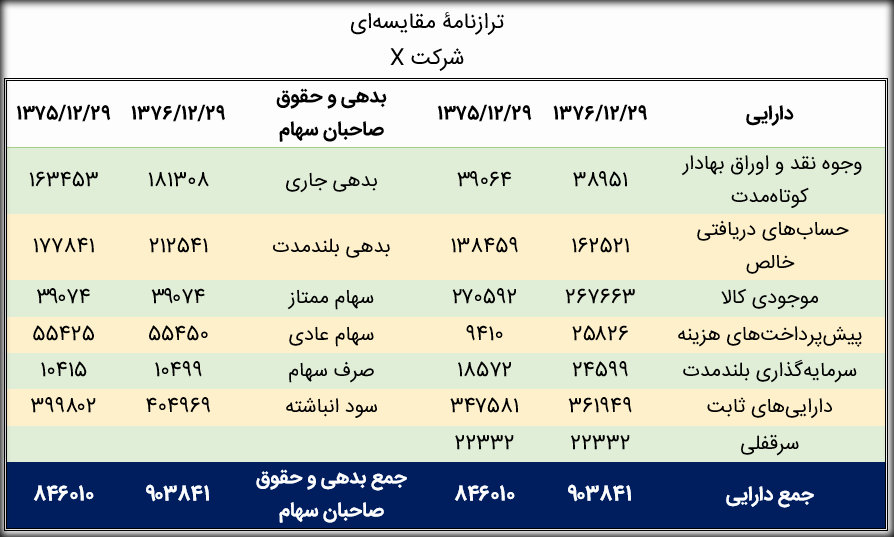

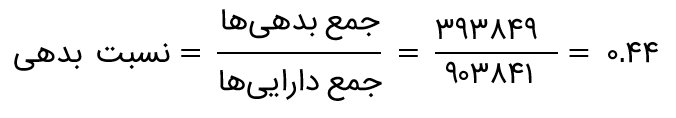

1. نسبت بدهی

این نسبت، اطلاعاتی راجع به توانایی واحد تجاری در تحمل کاهش خالص داراییها بر اثر زیانهای وارده، بدون به مخاطره افتادن منابع اعتباردهندگان را ارائه میکند، بالا بودن این نسبت بیانگر ریسک بالای اعتباردهندگان بوده و موجب میگردد تا آنها نظر مساعدی نسبت به تمدید اعتبار یا اعطای اعتبار جدید نداشته باشند. سطح مطلوب این نسبت، بستگی به ثبات سودآوری در طی سالیان متفاوت دارد. هر چه ثبات سودآوری تاریخی بیشتر باشد اعتباردهندگان و سرمایهگذاران نسبتهای بالاتری را تحمل خواهند کرد. نسبت جمع بدهیها به جمع دارییها در شرکت X به شرح زیر است:

این نسبت نشان میدهد که کمتر از نصف داراییها از طریق اشخاصی غیر از سهامداران (مثلاً بانک و یا تأمینکنندگان اولیه) تأمین شده است.

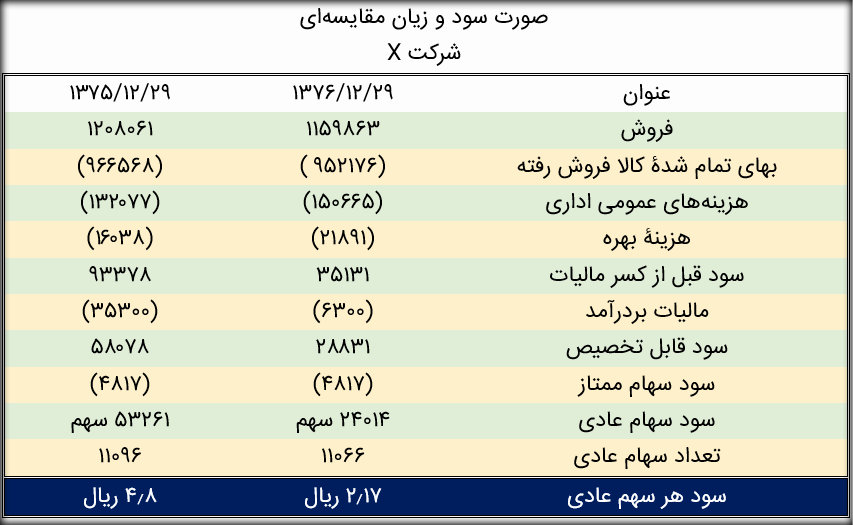

2. نسبت دفعات پرداخت بهره:

این نسبت به طور معمول از تقسیم سود قبل از بهره و مالیات بر هزینۀ بهره بهدست میآید. علت استفاده از سود قبل از بهره و مالیات در صورت کسر، آن است که این سود جهت پرداخت بهره در دسترس است. این نسبت برای ارزیابی توان واحد تجاری در پرداخت هزینۀ بهرۀ سالانه بهکار میرود. نسبت دفعات پرداخت بهره در شرکت X به شرح زیر است:

![]()

واحد این نسبت، دفعه، مرتبه و یا بار است و بستانکاران و سرمایهگذارن جهت افزایش حاشیۀ ایمنی پرداخت بهره، ترجیح میدهند که نسبت فوق بیشتر باشد.

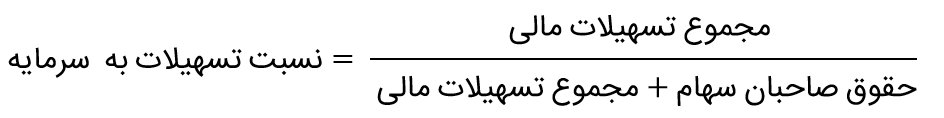

3. نسبت تسهیلات به سرمایه

این نسبت نشاندهنده میزان استفاده از تسهیلات مالی در ساختار سرمایه شرکت است. استفاده بیشتر از تسهیلات، امکان رشد سریعتر شرکت را فراهم نموده ولی آن را با ریسکهای مالی مواجه مینماید. نسبت تسهیلات به سرمایه 40% بدین معناست که شرکت از هر 100 تومن سرمایهای که در اختیار دارد، 40 تومان از آن را از بانک استقراض نموده است.